ЎЗБЕКИСТОН РЕСПУБЛИКАСИ АХБОРОТ ТЕХНОЛОГИЯЛАРИ ВА КОММУНИКАЦИЯЛАРИНИ РИВОЖЛАНТИРИШ ВАЗИРЛИГИ

МУҲАММАД АЛ-ХОРАЗМИЙ НОМИДАГИ

ТОШКЕНТ АХБОРОТ ТЕХНОЛОГИЯЛАРИ УНИВЕРСИТЕТИ

«АКТ СОҲАСИДА ИҚТИСОДИЁТ ВА МЕНЕЖМЕНТ» ФАКУЛЬТЕТИ

«АКТ СОҲАСИДА ИҚТИСОДИЁТ» КАФЕДРАСИ

«ПУЛ ВА БАНКЛАР»

ФАНИДАН

АМАЛИЙ МАШҒУЛОТЛАР УЧУН МАСАЛА ВА ТОПШИРИҚЛАР

Б.Х.Маъмуров

Тошкент-2017

ПУЛ НАЗАРИЯСИ АСОСЛАРИ

Пул тизимининг барқарорлиги, бу иқтисодиётни бир текисда ривожланиши гаровидир. Пул муомаласи эса, бозор иқтисодиётини муҳим инструменти бўлиб ҳисобланади. Пул муомаласини ўрганишда бир қанча кўрсаткичлардан фойдаланилади. Уларга - пулни умумий массаси; пул базаси ва мультипиликатори; зарур бўлган пул ҳажми; пул обороти (нақд пул қўлланадиган ва қўлланмайдиган оборотлар); пул айланиш тезлиги кўрсаткичлари ва бошқалар киради.

Пулни умумий массаси (М) пул агрегатлари йиғиндисидан ташкил топиб, пул муомаласини ўрганишда энг муҳим иқтисодий мутлоқ кўрсаткичдир.

Пул базасига (Н) нақд пул, банк кассаларидаги маблағлар, тижорат банкларининг Марказий Банкда сақлайдиган мажбурий захиралари ва уларнинг Марказий Банк корсчетларидаги маблағлари киради. Бу кўрсаткич пул мультипиликаторини ҳисоблаш учун асос бўлиб хизмат қилади.

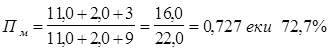

Банк захираларини муомалада кўпайиши натижасида пул массасининг ортишини характерловчи пул мультипиликатори қуйидаги формула билан ҳисобланилади:

![]()

Бу ерда: Пм - пул мультипликатори; М2 - пул агрегати; Н - пул базаси; С - нақд пул; D - депозитлар; R - тижорат банкларининг мажбурий заҳиралари.

1-мисол. Туман молия бўлими тўплаган маълумотлар бўйича қуйидагилар маълум: 1) аҳолини қўлидаги нақд пул - 11,0 млрд. сўм; 2) банклар кассаларидаги пул қолдиғи - 2,0 млрд. сўм. 3) депозитлар - 3 млрд, сўм. 4) мажбурий заҳиралар - 9 млрд, сўм.

Пул мультипиликатори аниқлансин.

Ечиш:

Пул мультипиликаторини юқорида келтирилган формула билан ҳисоблаймиз:

Бу кўрсаткични ўтган даврлар билан таққослаб хулоса чиқариш мумкин.

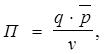

Зарур бўлган пул бирлигини аниқлаш муҳим иқтисодий ишлардан бири. Бу ишни бир қанча методлар ёрдамида бажариш мумкин. Зарур бўлган пул бирлигини ҳисоблашнинг энг оддий формуласи:

бу

ерда: П - зарур бўлган пул бирлиги; q - сотиладиган товарлар массаси; ![]() - товарларнинг ўртача

баҳоси; V - пул бирлигининг айланиш тезлиги (мартада).

- товарларнинг ўртача

баҳоси; V - пул бирлигининг айланиш тезлиги (мартада).

Юқорида келтирилган формуладан қуйидаги тенгликни оламиз:

![]()

Демак,

пул бирлигини айланиш тезлигига кўпайтмаси, товарлар массасини уларнинг

ўртача баҳоларига кўпайтмасига тенг. Агар, бу тенглик бузилса

(масалан, ![]() ), пул қадрсизлана

бошлайди.

), пул қадрсизлана

бошлайди.

Зарур бўлган пул ҳажмини (бирлигини) қуйидаги формула билан ҳам аниқлаш мумкин.

бу ерда: p1q1-жорий даврда ишлаб чиқарилган ва сотиладиган товарлар қиймати; pq-жорий даврда ишлаб чиқарилган ва келгуси йил сотиладиган товарлар қиймати; p0q0-ўтган даврда ишлаб чиқарилган ва жорий даврда сотиладиган товарлар қиймати; BП-ўзаро қопланувчи тўловлар; V-пул бирлигининг айланиш тезлиги.

Пул массасининг купюралик тузилишини ўрганиш икки кўрсаткични ҳисоблаш билан бажарилади. Биринчиси, пул белгиларининг муомаладаги умумий пул массасидаги ҳиссасини ҳисоблаш, иккинчиси-ўртача купюралилик даражасини аниқлаш.

Пул белгиларининг ўртача купюралилик даражаси асосида пулни купюра тузилиши динамикаси ва тенденцияси ўрганилади. У қуйидаги формула билан ҳисобланилади:

бу ерда: М-купюранинг қиймати; f-купюралар сони.

2-мисол. Муомалага чиқарилган купюралар қиймати қуйидаги шартли маълумотларда берилган

|

Купюралар қиймати |

1 |

3 |

5 |

10 |

25 |

50 |

100 |

200 |

500 |

|

Купюралар сони,млрд. дона |

10 |

15 |

18 |

20 |

30 |

40 |

50 |

30 |

10 |

Ўртача купюралилик даражаси аниқлансин

Ечиш: Ўртача купюралилик даражаси тенг:

![]() cўм

cўм

Муомаладаги мавжуд пул массаси қуйидаги формула билан ўлчанади:

Ммуомалада= Мч-Мо

Бу ерда: Мч-муомалага чиқарилган пул бирлиги; Мо-муомаладан қайтариб олинган пул бирлиги.

Муомаладаги пул массаси ялпи ички маҳсулот миқдори, баҳо даражаси ва пулнинг айланиш тезлигига боғлиқ. Айланиш тезлиги оборотлар сони (V) ва бир оборотнинг узунлиги (t) билан ўлчанади.

Ўрганилаётган даврда муомаладаги пулнинг оборотлари сони қуйидагича ҳисобланилади:

V=![]()

бу ерда:

ЯИМ-ялпи ички маҳсулот; ![]() -пул

массасининг ўртача қолдиғи.

-пул

массасининг ўртача қолдиғи.

Ўртача пул қолдиғи ўртача оддий арифметик ёки асосан ўртача хронологик формулалар билан ҳисобланилади.

![]()

Пул массаси бир оборотнинг узунлиги қуйидаги формула билан ҳисобланади:

![]()

бу ерда: t - бир оборотни узунлиги, D - даврдаги календарь кунлари сони; m - бир кунлик оборот.

Кўриб чиққан бу икки кўрсаткич ўзаро боғлиқ, яъни:

![]()

Демак, бу икки кўрсаткичдан биттаси аниқ бўлса бошқасини ҳисоблаш мумкин.

Мустақил ишлаш учун мисоллар

№ 1. Вилоят бўйича қуйидаги маълумотлар маълум: нақд пул суммаси-200 млрд. сўм, банклар кассасидаги пул қолдиқлари - 18 млрд. сўм; тижорат банкларининг мажбурий заҳиралари - 36 млрд. сўм; тижорат банкларининг Марказий Банк корсчетларидаги маблағлари - 40 млрд. сўм; тижорат банкларининг умумий заҳиралари - 78 млрд. сўм; корхона ва ташкилотларнинг ҳисоб рақамидаги маблағлар суммаси - 310 млрд. сўм. Пул базаси суммаси ва пул мультипиликатори аниқлансин.

№ 2. Туманда жорий йилда ишлаб чиқарилган ва сотиладиган: саноат маҳсулоти қиймати-400 млн. сўм; қишлоқ хўжалик маҳсулоти қиймати-810 млн. сўм; қолган ишлаб чиқарувчи тармоқлар маҳсулоти қиймати-89 млн. сўмга тенг. Ўтган йил ишлаб чиқарилган маҳсулотдан жорий йилда сотилгани, тегишли равишда-12, 44, 11 млн. сўм. Жорий йилда ишлаб чиқарилган маҳсулотдан сотилмасдан қолган қисми, тегишли равишда - 25, 32, 7. Ўзаро қопланувчи тўловлар - 102 млн. сўм. Туман бўйича пул массаси жорий йилда 3,8 марта айланган.

Туман учун зарур бўлган пул бирлигини аниқланг.

№3. Муомалага чиқарилган купюра қиймати қуйидагича тақсимланган:

|

Куппюралар қиймати |

1 |

3 |

5 |

10 |

25 |

50 |

100 |

200 |

500 |

|

Купюралар сони, млрд. дона |

20 |

30 |

36 |

40 |

60 |

80 |

100 |

60 |

10 |

Ўртача купюралилик даражаси аниқлансин.

№4. Марказий банкни муомалага чиқарган ва қайтариб олган пул белгилари тўғрисида қуйидаги шартли маълумотлар берилган (млн. дона)

|

|

Купюра қиймати |

||||||||

|

|

1 |

3 |

5 |

10 |

25 |

50 |

100 |

200 |

500 |

|

Муомалага чиқарилган |

100

|

80

|

60

|

45

|

40

|

25

|

20

|

18

|

15

|

|

Муомаладан қайтариб олинган |

90 |

70 |

50 |

20 |

15 |

5 |

3 |

1 |

- |

Аниқланг:

1) ўртача купюралик даражасини: а)муомалага чиқарилган пул белгилари учун; б)муомаладан қайтариб олинган пул белгилари учун;

2) пул массаси миқдорини: а) муомалага чиқарилган; б) муомаладан қайтариб олинган;

3) эмиссия натижасида пул массасининг ўзгаришини.

№5. Йилнинг биринчи ярим йилида муомаладаги мавжуд пул бирлиги ҳақида қуйидаги маълумотлар маълум (млрд. сўм):

|

Ой бошига |

1.01. |

1.02. |

1.03. |

1.04. |

1.05. |

1.06. |

1.07. |

|

Млрд. сўм |

260 |

240 |

360 |

420 |

480 |

540 |

630 |

Аниқланг:

1) биринчи, иккинчи квартал ва ярим йил учун ўртача пул қолдиғини;

2) иккинчи кварталда биринчига нисбатан ўртача пул қолдиғини нисбий ва мутлоқ ўзгаришини.

№6. Регион бўйича қуйидаги маълумотлар берилган, млрд. сўм.

|

Кўрсаткичлар |

ўтган давр |

ҳисобот даври |

|

Ялпи ички маҳсулот Умумий пул массаси (ўртача) |

115,8 111,0 |

170,1 138,0 |

Аниқланг:

1) ҳар бир йил учун пул айланиш тезлигини:

а) оборотлар сонида, б) кунларда

2) ҳисобланган кўрсаткичларни ўзаро боғлиқлигидан фойдаланиб тўғрилигини текширинг;

3) ҳисобланган кўрсаткичларнинг динамикасини ўрганинг.

№7. Ялпи ички маҳсулот ва пул массаси ҳақида қуйидаги маълумотлар берилган, млрд. сўм.

|

Кўрсаткичлар |

Ўтган давр |

Жорий давр |

|

Ялпи ички маҳсулот: жорий баҳоларда солиштирма баҳоларда Муомаладаги пул массаси |

27,1 25,4 5,4 |

105,7 101,5 10,5 |

Аниқланг:

1) пул массасининг айланиш тезлигини;

а) оборотлар сонида; б) кунларда;

2) дефлятор-индексларини;

3) ялпи ички маҳсулот (жорий баҳоларда), пул массаси ва унинг айланиш тезлиги индексларини;

4) ҳисобланган индексларнинг ўзаро боғлиқлигини кўрсатинг.

№8. Икки квартал учун регион бўйича қуйидаги маълумотлар берилган, млн. сўм.

|

Кўрсаткичлар |

Кварталлар |

|

|

|

I |

IV |

|

1.Ялпи ички маҳсулот а) жорий баҳоларда б) солиштирма баҳоларда 2.Пул массаси (ўртача кварталлик) а) нақд пул б) нақд пулсиз операциялар |

320 260

80 140 |

810 567

220 296 |

Аниқланг:

1) дефлятор-индексларини;

2) нақд пул ва нақд пулсиз операцияларнинг умумий пул массасидаги ҳиссаси;

3) пул массасининг айланиши тезлиги:

а) оборотлар сонида; б) кунларда;

4) ялпи ички маҳсулотни ва пул массасининг ўртача кварталлик ўсиш суръатини;

5) ҳисобланган кўрсаткичларнинг ўсиш суръатларни.

№9. Вилоят бўйича қуйидаги маълумотлар берилган, млн. сўм.

|

|

Ойлар |

|

|

Кўрсаткичлар |

январь |

июнь |

|

1.Ялпи ички маҳсулот |

218 |

287 |

|

2.Пул массаси |

103 |

126 |

|

3.Муомаладаги нақд пул ва депозитлар |

57 |

81 |

Аниқланг:

1) нақд пул ва депозитларнинг умумий пул массасидаги ҳиссасини;

2) умумий пул массасининг айланиш тезлигини;

3) нақд пул ва депозитлар айланиш тезлигини;

4) нақд пул ва депозитлар айланиш тезлиги ва уларнинг умумий пул массасидаги ҳиссасини ўзгариши ҳисобидан умумий пул массасини айланиш тезлигини мутлоқ қўшимча ўсишини.

№10. Республика бўйича қуйдаги маълумотлар берилган;

|

|

Кварталлар млрд. сўм. |

|||

|

Кўсаткичлар |

I |

II |

III |

IV |

|

1.Ялпи ички маҳсулот а) жорий баҳоларда б) солиштирма баҳоларда |

232 212 |

256 211 |

297 252 |

342 269 |

|

2. Пул массаси жумладан наўд пул |

110 40 |

124 43 |

135 48 |

150 52 |

Аниқланг:

1) ҳар бир квартал ва йил учун алоҳида дефлятор индексларини;

2) умумий пул массасидаги нақд пул улушини;

3) умумий пул массаси ва нақд пул бўйича ҳар бир квартал ва йил учун алоҳида пул айланиш тезлигини (оборотлар сонида ва кунларда);

4) умумий пул массаси ва нақд пул учун ҳисобланган айланиш тезлигини (оборотлар сонида ва кунларда) ўсиш ва қўшимча ўсиш суръатларини.

КРЕДИТ АСОСЛАРИ

Кредит деганда бир субъект иккинчи субъектдан пул ёки товарни маълум бир муддатга мукофот тўлаш ёки қайтариб бериш шарти билан олишга айтилади.

Кредитнинг банклар, корхона ва ташкилотлар, акционерлик жамиятлари, хусусий фирмалар, суғурта компаниялари, инвестиция фондлари, давлатлар, халқаро ташкилотлар ва жисмоний шахслар бериши мумкин. Кредит бир қанча турларга бўлинади: муддати бўйича: қисқа муддатли (1 йилгача); ўрта муддатли (1 йилдан 3 йилгача); узоқ муддатли (3 йилдан юўори); таъминланиши бўйича: таъминланган ва таъминланмаган; кредитор турлари бўйича: давлатлараро; банклараро; банк; давлат; тижорат; лизинг компанияси кредити; суғурта компанияси кредити; шахсий кредит; консарционал кредит; дебиторлар тури бўйича: қишлоқ хўжалиги; саноат; коммунал кредит; номли кредит; фойдаланиши бўйича: истеъмол; саноат; оборот маблағларини яратиш бўйича кредит: инвестиция кредити; молиявий тангликни йўқотиш учун; ўртача кредит; мавсумий кредит; қимматли қоғозлар бўйича кредит; экспорт ва импорт кредит. Булардан ташқари кредитни яна қуйидаги турлари мавжуд: ипотека; форфейтинг; имтиёзли; контокоррент; дисконтли (ҳисобли); ломбард; аваль; еврокредит ва бошқалар.

Республика Молия Вазирлиги ва Марказий банк хужжатларида қарз олувчининг молиявий фаолиятига қараб уни кредит қобилияти даражаси, кредитни қайтариш имкони, тегишли ва тўлиқ хужжатлаштирилган таъминотни мавжудлиги ва бошқаларга қараб кредит қуйидаги классларга бўлинади: яхши, қониқарли, субстандартли, шубҳали, ишончсиз кредитлар.

Кредит банк мижозига маълум ҳақ (фоиз) эвазига муддатл

Кредит операцияларида содда ва мураккаб фоизлар кенг қўлланилади. Содда фоизларда (декурсив метод бўйича) ошган қиймат суммаси қуйидаги формула билан ҳисобланилади:

S = Р + Pin Ёки S = Р (1 + in) (1)

Бу ерда: S - пулни ошган (охирги) қиймати суммаси; Р - бошланғич сумма; n - фоиз ёзиш даврлари сони; i - фоиз ставкаси; 1 + in - бошланғич суммани кўпайтирувчи миқдор дейилади.

1-мисол. 10 млн. сўм 4 йилга 15% билан қарзга берилган. Қарзни ошган (қайтариб бериш) қийматини аниқланг.

Ечиш: S = P + Pin = 10+10×0,15×4 = 16,0 млн. сўм.

S = P(1 + Pin) = 10(1+10×0,15×4) = 16,0 млн. сўм.

Агарда қарз муддати бир йилдан кам бўлса, ошган қиймат қуйидаги формула билан ҳисобланилади:

S

= P(1 + ![]() )

)

бу ерда: d - қарз кунлари сони; t - 360 кун.

Ошган қиймат фақатгина декурсив методларда (юқорида кўриб чиқилган) эмас, балки рекурсив методларда ҳам ҳисобланади.

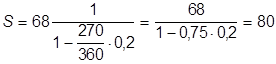

Рекурсив метод бўйича ошган қиймат содда фоизларда қуйидаги формула билан ҳисобланилади:

S =

P(![]() ) Ёки S =

P(1+S

) Ёки S =

P(1+S![]() )

)

2-мисол. Фирма 270 кунга 80 млн. сўм кредит олиш учун банкка мурожат қилди. Банк эса ҳисоб ставкаси (20%) бўйича кредит беришга рози бўлади.

Ечиш: Биринчи навбатда ҳисоб ставкаси суммаси аниқланади:

![]() млн. сўм.

млн. сўм.

Фирма оладиган маблағ суммаси: (80-12) 68 млн. сўмга тенг.

Юқорида келтирилган формула бўйича ошган қиймат суммасини аниқласак:

млн. сўм.

млн. сўм.

Ошган қиймат мураккаб фоизларда қуйидаги формула билан аниқланади:

![]()

Оддий ва мураккаб фоизларда ҳисобланган ошган қийматни аниқлашда инфляция даражаси ҳисобга олинади.

Ошган қийматни инфляцияни ҳисобга олган ҳолда аниқлаш учун қуйидаги формула қўлланилади:

бу ерда: r - инфляция даражаси.

Инфляция натижасида йўқотилган маблағни ўрнини қоплаш мақсадида фоиз ставкалари ҳам индексация қилинади:

![]() ёки

ёки ![]()

бу ерда: ir - инфляция даражасига корректировка қилинган фоиз ставкаси.

Юқорида келтирилган формулалардан фойдаланиб номаълум ҳадларни аниқлаш мумкин, яъни дисконтлаш мумкин. Масалан: P, n ва бошқаларни аниқлайлик.

![]() бу ердан

бу ердан ![]()

![]() бу ердан

бу ердан ![]()

![]() бу ердан

бу ердан ![]() ва ҳоказо

ва ҳоказо

3-мисол. 20 фоизли ставка билан 20 млн. сўмлик капитал икки бараварга ортиши учун неча йил керак бўлади?

![]() йил

йил

Фоиз ставкалари номинал ва самарали ставкаларга бўлинади.

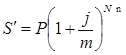

Номинал ставка деганда фоизлар бир йилда бир марта капиталлаштирилиши тушунилади. Лекин фоиз ставкалари бир йилдан кам муддатда ҳам капиталлаштирилиши мумкин. У пайтда ошган қийматни қуйидаги формула билан аниқлаймиз.

бу ерда: j - номинал фоиз ставкаси; N - бутун қарз вақтида устама ёзиладиган даврлар сони; n - бутун қарз вақти; m -устама ёзиладиган даврлар сони.

Номинал ставка бўйича m марта фоиз ёзиладиган даромадни таъминлайдиган j -йиллик ставка i -самарали ставка дейилади.

Бизга маълумки:

![]() бу ердан

бу ердан ![]()

Самарали ставкани аниқлашни оддий ставкалар учун кўриб чиқдик. Худди шундай ҳисоб-китоблар учёт ставкаси бўйича ҳам бажарилади.

4-мисол. 20 минг сўмлик қиймат билан облигация 5% номинал ставкада 5 йилга чиқарилган. Ставкаларни капиталлаштириш бир йилда, ярим йилда ва ҳар кварталда амалга оширилса, шулардан қайси бири самарали ставка бўлади?

Ечиш:

Бир йил учун, ҳисобланмаса ҳам бўлади. Чунки у маълум, яъни 5%. Демак i1 =0,05 га.

Ярим йил учун:

![]() Ёки 5,06%

Ёки 5,06%

Квартал учун:

![]() Ёки 5,09%

Ёки 5,09%

Олинган натижалардан кўриниб турибдики, кредит берувчи учун энг самарали ставка 5,09% (кварталлик), кредит олувчи учун эса - 5,0% (бир йиллик). Яна ҳам тушунарли бўлиши учун, ошган қийматни ҳисоблаш мумкин.

Бир йил учун:

![]() млн. сўм.

млн. сўм.

![]() млн. сўм.

млн. сўм.

![]() млн. сўм.

млн. сўм.

Демак, олдинги чиқарилган хулоса тўғри.

Амалий фаолият шунчалик мураккаб жараёнки, тўловлар қийматини бирлаштириш ёки алмаштириш зарурияти туғилади. Бу муаммони, тенгламаларни эквивалентлигидан фойдаланиб ечамиз.

![]()

Бу ерда: Pk- k тўловни қандайдир бир пайтга бўлган ҳозирги қиймати; Pq - тўловни ўша пайтга бўлган ҳозирги қиймати.

5-мисол. Тўлов мудатлари 17 май, 17 июнь ва 17 август бўлган тўловларни бирлаштиришга қарор қилинди. Тўловлар суммаси тегишли равшда 10, 20 ва 30 млн. сўм. Тўловларни бирлаштириш ва қоплаш вақти 31 август. Фоиз ставкаси 10%. Тўловлар суммасини бирлаштирилган ҳажми аниқлансин.

Ечиш.

![]() Ёки

Ёки

![]() млн. сўм.

млн. сўм.

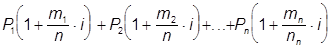

Узоқ муддатли кредитларни қоплаш бир қанча усуллар билан амалга оширилиши мумкин. Шулардан бири - қоплаш режасини тузишдир. Қоплаш режасини тузишдан олдин, муддатли тўловлар суммаси аниқланади. Улар тенг ва тенг бўлмаган тўловлардан ташкил топиши мумкин. Шартномада қарзни қоплаш тенг бўлмаган муддатли тўловларда кўзда тутилган бўлса, муддатли тўловлар суммаси қуйидаги формула билан ҳисобланади:

![]()

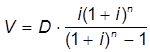

Агарда, қарзни тенг муддатли тўловларда қоплаш кўзда тутилса, муддатли тўловлар суммасини қуйидаги формула билан аниқлаймиз:

Бу ерда: D-умумий қарз миқдори; R -йиллик бадаллар; К- ҳисобланадиган йилнинг тартиб номери;

9-мисол. Банк 250 млн. сўм кредит берди. Фоиз ставкаси 20%, кредит муддати 5 йил. Контракт шарти бўйича асосий қарз суммаси тенг тўловлар билан қопланади, фоизлар устамаси йил охирида ёзилади. Қоплаш режаси тузилсин.

Ечиш. Асосий қарз тенг тўловлар билан қопланиши кўзда тутилган бўлса, умумий қарз суммаси йиллар сонига бўлинади, яъни:

![]() млн. сўм.

млн. сўм.

Энди муддатли тўловлар сумаси аниқланади:

V1-чи йил=250-50(1-1)×0,2+50=100 млн. сўм.

V2-чи йил=250-50(2-1)×0,2+50=90 млн. сўм.

V3-чи йил=250-50(3-1)×0,2+50=80 млн. сўм.

V4-чи йил=250-50(4-1)×0,2+50=70 млн. сўм.

V5-чи йил=250-50(5-1)×0,2+50=60 млн. сўм.

Бу ҳисобланган маълумотлар асосида қоплаш режасини тузамиз. Қоплаш режаси қуйидаги жадвалда ўз ифодасини топади.

Кредитни қоплаш режаси, млн. сўм.

|

Йиллар |

Йил бошидаги қолдиқ |

Асосий қарзни қоплаш суммаси |

Фоизлар бўйича тўловлар |

Муддатли тўловлар суммаси |

|

1 |

2 |

3 |

4 |

5(3+4) |

|

1 2 3 4 5 |

250 200 150 100 50 |

50 50 50 50 50 |

50 40 30 20 10 |

100 90 80 70 60 |

10-мисол. Банк 5 йилга 6 % билан 40 млн. сўмлик кредит берди. Контракт бўйича кредитни қопланиши тенг муддатли тўловларда (асосий ўарз ва фоизларни ўзига бирлаштирувчи) амалга оширилиши кўзда тутилган. Фоизлар устамаси йил охирида ёзилади.

Қоплаш режасини тузинг.

Ечиш. Мавжуд параметрларни ёзиб олсак: D=40 млн. сўм; n=5йил; i=0,06; m=1.

Муддатли тўловлар суммаси (биринчи йил учун) тенг:

![]() млн. сўм.

млн. сўм.

Фоиз

суммаси: ![]() млн. сўм.

млн. сўм.

Бадал

размери ![]() = 7,096 млн. сўм.

= 7,096 млн. сўм.

Муддатли тўловлар суммаси кейинги йиллар учун ҳисобланмайди, чунки у маълум (V=9,4960). Қолган ҳадлар (i ва R) кейинги йиллар учун аниқланади. Масалан: i2=32,904(40-7,096)×0,06=1,9742; R2= 9,4960-1,9742,=7,5218 млн. сўм ва ҳ.к.

Кредитни қоплаш режаси, млн. сўм.

|

Йиллар |

Йил бошидаги қолдиқ |

Фоиз тўловлари суммаси |

Қопланган Қарз суммаси |

Муддатли тўловлар

|

|

1 |

2 |

3 |

4=5-3 |

5 |

|

1 2 3 4 5 |

40.0000 32.9040 25.2822 17.4091 8.9576 |

2.4000 1.9742 1.5229 1.0445 0.5375 |

7.0960 7.5218 7.9731 8.4515 8.9585 |

9.4960 9.4960 9.4960 9.4960 9.4960 |

БАНКЛАР ВА БАНК ОПЕРАЦИЯЛАРИ

Бозор иқтисодиётини банкларсиз тасаввур қилиб бўлмайди. Мулк формаси бўйича банклар бўлиши мумкин: давлат, хусусий, акционерлар банки, кооператив, муниципиал, аралаш банклар. Халқаро банклар мавжуд: жаҳон банки, халқаро ривожланиш ва қайта қуриш банки.

Ўзбекистонда, бошқа ривожланган мамлакатлар каби, банклар тизими икки поғоналидир: Ўзбекистон Республикаси Марказий банки ва тижорат ҳамда махсус банклар.

Марказий банкнинг асосий мақсади миллий валютани барқарорлигини таъминлашдир. Қонун бўйича (21. XII. 1995 йилда қабул қилинган «Ўзбекистон республикаси Марказий банки тўғрисидаги» Қонун) Марказий банкга қуйидаги вазифалар юклатилган. Уларга: монетар сиёсатни ва валютани тартибга солиш соҳасидаги сиёсатни шакллантириш, қабул қилиш ва амалга ошириш; Ўзбекистон Республикасида самарали ҳисоб-китоблар тизимини ташкил қилиш ва таъминлаш; барча банклар фаолиятини уйғунлаштириш ва улар устидан назорат қилиш; мамлакатнинг расмий олтин-валюта захараларини сақлаш ва бошқариш; бошқа банк муассасаларининг мажбурий захираларини сақлаш ва бошқариш; молия вазирлиги билан биргаликда давлат бюджетини кассавий бажарилиши таъминлаш; миллий валютани муомалага чиқариш; пул муомаласини тартибга солиш ва бошқариш, миллий валютани бошқа валюталарга нисбатан курсини аниқлаш ва айирбошлаш.

Тижорат банклари эса бўш турган пул маблағларни, қўйилма ва тўпламаларни сақлаш ва тўплаш, ҳисоб-тўлов механизмини ва пул оборотини ташкил қилиш ва таъминлаш, жисмоний ва юридик шахсларни кредитлаш, банклараро кредитлаш тизимида самарали қатнашиш, кафолатлаш ишларини амалга ошириш, турли хил хизматлар (лизинг, траст, ҳисоб-китоб) кўрсатиш ва бошқа вазифаларни бажаради.

Ўзбекистон республикасининг Марказий банки тўғрисидаги қонунига (52-модда) мувофиқ Республика марказий банки қолган банклар учун нормативлар ўрнатиш ҳуқуқига эга. Марказий банк қуйидаги кўрсаткичлар бўйича нормативлар ўрнатган: капитални адекватлилик (баробарлиги) коэффиценти; ҳавф-хатарни юқори размери; ликвидлилик коэффиценти; ссуда бўйича фоизлар белгилаш ва бошқалар[i].

Бу ноpмaтивлapни[ii] қўлланилиши республика банкларини барқарорлигини таъминлаш ва уларни олди олиниши мумкин бўлган ёки асоссиз ҳавф-хатарлардан сақлаб қолишдир. Асосий ҳавф-хатарлардан бири кредит хатаридир. Норматив бўйича катта кредитлар суммаси банк капиталидан уч мартадан кўп бўлмаслиги керак, капитални етарлилиги коэффициенти (банк капиталини ҳавф-хатар активларига нисбати) 8 фоиздан ошмаслиги кўзда тутилган, бир зумда ликвидлик коэффиценти минимал размери 0,25; жорий ликвидлик-0,3; қисқа муддатли ликвидлилик кўрсаткични максимал даражаси-1,0 ва бошқалар; битта қарздорга ёки улар гуруҳига ҳавф-хатар даражасини максимал даражаси биринчи даражали банк капитали даражасидан 15 фоиздан юқори бўлмаслиги керак, банк кредитларини максимал ҳавф-хатари размери банк капиталидан 5 фоиздан юқори бўлмаслиги керак; кредитларини умумий суммаси банк капиталидан 8 мартадан юқори бўлмаслиги керак; умумий банк капиталини етарлилик коэффициент (ҳавф-хатарга асосланган капитални умумий суммасини банк активлари умумий суммасига нисбати). Бу коэффицентини бўлиши мумкин бўлган минимал қиймати 0,1(10%) тенг; биринчи даражадаги капитални етарлилик коэффиценти (оддий акциялар; коммуляциятив - имтиёзли акциялар, қўшилган капитал, тақсимланмаган фойда қийматини умумий активларига нисбати). Бу ерда минимал қиймат 0,05 (5 фоиз). Умумий капиталда биринчи даражали капитал резмери 50 фоиздан ошмаслиги керак.

Левераж коэффиценти. Бу кўрсаткич биринчи даражали капитални активларни умумий суммасига нисбати билан ҳисобланади. Лекин бу ишни бажаришдан олдин умумий активлар суммасидан номоддий активлар ва Гудвилл суммаси чиқарилади. Гудвилл суммаси банкни сотиб олишда уни соф активлари қийматидан ортиқча тўланган сумма.

Нормативларни ҳисоблашда бир қанча кўрсаткичлар қўлланилади. Уларга:

1. Банкларни хусусий капитали. У ўз ичга тўланган устав фонди, банк захиралари ва тақсимланган фойдани олади.

2. Нормативларни ҳисоблашда қўлланиладиган хусусий капитал суммасини олишдан олдин, у суммадан тугалланмаган капитал, қурилишга қўйилган маблағлар ва қоплаш муддати 30 кундан ортиқча кечикадиган кредитлар чиқарилади.

3. Ликвид активлар. Улар тижорат банкларнинг Марказий банкда сақланадиган заҳиралари; сотиб олинган давлат облигациялари қиймати; бошқа банклар счетидаги маблағлар; қоплаш вақти ҳали тўлмаган берилган кредит суммалар (1йилгача муддатда).

4. Банклар иқтисодий опрацияларни бажариш учун маълум бир ҳавф-хатарга борадилар. Шунинг учун ҳам банк капитали ҳавф-хатарни ҳисобга олган ҳолда аниқланилади. У банк активлари билан мумкин бўлган даражада қўлдан чиқарилган маблағ ўртасидаги фарққа тенгдир

Энди молиявий барқарорликни баҳоловчи банк нормативларини кўриб чиқамиз.

1. Коэффицент Кука (H1) ёки капитални етарлилигини нормативи-банк хусусий капиталини ҳавф-хатар билан боғланган активлар суммасига нисбати. Норма-5 фоиздан юқори.

2. Жорий ликвидлилик нормативи (Н2) ликвидли активларни ҳисоб бўйича талаб қилинадиган банк мажбуриятларига нисбати. Норма- 20 % ортиқ.

3. Бир зумда ликвидлилик (Н3)-юқори ликвидли активларни банк мажбуриятларига (талаб қилинадиган) нисбати. Норма-20 фоиздан ортиқ.

4. Узоқ муддатли кредитларни ҳавф-хатар нормативи (Н4)-узоқ муддатли кредитларни хусусий капитал ва узоқ муддатли депозитларга нисбати. Норма- 120 % паст.

5. Ликвид активлар ва нетто-активлари нисбати (Н5). Норма-10 % ортиқ.

6. Бир қарздорга бўлган ҳавф-хатар нормативи (Н6)-қарздорга берилган кредит ва кафолатни банк хусусий капиталига нисбати. Норма-60 % ошмаслиги керак.

7. Йирик кредитлар хатари нормативи (Н7)-йирик кредит ва ҳамма кафолатларни 50 % суммасини банк хусусий капиталига нисбати. Норма-12 мартадан юқори булмаса.

8. Банкни бир кредитори ҳавф-хатар нормативи (Н8)-бир кредитор қўйилмасини банк хусусий капиталига нисбати. Норма 60 % дан паст.

9. Банк акционерларига кредит нормативи (Н9)-бир акционерга берилган кредит суммасини банк хусусий капиталига нисбати. Норма 60 % дан ортиқ эмас.

10. Инсайдерларни (банкни бошўариш билан боғлиқ бўлган жисмоний шахслар) қарздорлик нормативи (Н10) - битта инсайдерга берилган кредит, кафолат ва кафиллик суммасини банк хусусий капиталига нисбати. Норма 10 фоиздан паст.

ВАЛЮТА ВА ВАЛЮТА МУНОСАБАТАРИ

Бозор иқтисоди шароитида тижорат банклари нафақат мамлакат ичкарисида , балки бошқа мамлакатлар билан ҳам турли хил операцияларни олиб борадилар. Тижорат банкларининг бошқа мамлакатлар билан олиб борувчи операциялари уларнинг ҳалқаро операциялари деб юритилади.Тижорат банкларининг ҳалкаро операциялари ўз ичига ҳалқаро савдода иштирок қилувчилар ўртасидаги муносабатларни, ссуда капитали бозорида инвестиция фаолиятини юритувчи, туризм, хорижий қимматбаҳо қоғозларни сотиб олиш ва сотиш, валютани айирбошлаши чек, вексел, инкассация учун банк акцептларини кабул килиш билан шуғулланувчи мижозлар томонидан талаб қилинадиган хизматларни ўз ичига олади.

Банкларнинг халкаро операцияларининг яна бир тури бу банкларнинг валюта операциялари ҳисобланади. Банкнинг бир валютани бошка валютага алмаштириш билан боғлиқ ҳалқаро операциялари валюта операциялари дейилади.

Валюта операциялари хорижий валютада ифодаланган нақдсиз тўлов воситалари: банк депозитлари, чеклар векселлар, ўтказмалар ҳисобига амалга оширилади.

Валюта операция ва битимлари мақсадли кўрсатмаси ва мазмуни бўйича: конверсион, депозит-кредит ва хавф-хатарли операцияларга бўлинади.

Олдиндан келишилган курс бўйича бир валютани иккинчи валютага оддий алмаштириш конверсион операция дейилади. У, ўз навбатида, жорий ёки спот операциялари ва форвард курсларига бўлинади. Спот курси бўйича операция амалга оширилгандан кейин валюта икки кун ичида ўтказилади, форвард курс бўйича операцияни бажарилиши шартномада келишган вақт бўйича келгусида амалга оширилади.

Бўш турган (ёки ортиқча) пул маблағларини маълум бир фоиз билан жойлаштирилиши ёки етмай турган чет эл валютасини операцияга жалб қилишга депозит-кредит валюта операциялари дейилади. Улар вақт бўйича қисқа муддатли (3 ойгача), ўрта муддатли (1 йилгача) ва узоқ муддатли операцияларга бўлинади.

Амалга ошириладиган хавф-хатарли валюта битимларини мазмуни шундан иборатки, ҳар бир валюта битими измоланаётганда улар етарли даражада кафолатланиши шарт. Шу нуқтаи назардан бу операцияларга бериладиган кафолатни мустаҳкамлиги даражаси ва кафолатчиларни ўзларини мустҳкамлиги бўйича гуруҳларга бўлинади. Бу ерда, хавф-хатар жуда юқори, ўртача ва жуда паст бўлиши ёки умуман бўлмаслиги ҳам мумкин.

Валюта курс деганда валютани алмаштириш курси тушунилади, кенг маънода эса - битим ёки операцияни амалга ошириш қиймати, баҳоси тушунилади.

Мақсади ва вазифаси, ҳисоблаш методлари, қамраб олиши ва бошқаларига қараб валюта курслари расмий, умумий, реал, озод, экспорт-импорт, биржа, алмаштириш, қора бозор ва бошқаларга бўлинади.

Валюта ҳисоб-китобларида муҳим масалалардан бири - валюта котировкасидир. Котировка деганда миллий валюта курсини бошқа мамлакат валютасида белгилашни тушунилади. Котировка тўғри ва тескари турларга бўлинади.

Тўғри котировка қуйидаги формула билан ҳисобланилади:

К = S0 : R бу ердан R = Si : S0 , (1)

бу ерда S1 = миллий валютадаги сумма; S0 - чет мамлакат валютасидаги сумма; R - милий валютани чет мамлакат валютасидаги курси.

Тескари котировка S0=S1:R, R=S0:S1 (2)

Масалан, молия бозорида қуйидаги курслар учраши мумкин: USD/DEM; GBR/FRF; ITL/UZS ва ҳакозолар

Ўзбек фирмаси ўз товарини Италияда сотиб 40,0 млн лирага эга бўлди. Лекин унга Америка доллари керак. Демак лирани долларга алмаштирувчи, ўша кундаги курс USD/ ITL –1615,3 га тенглиги аниқланди Шу курс бўйича алмашув операцияси бажарилса ўзбек фирмаси 24763 (40.000.000/1615,3) АҚШ долларига эга бўлади.

Валюта бозорида юқоридаги курслардан ташқари яна кросс, спот ва форвард курслари ҳам мавжуд.

Икки ва ундан ортиқ валюта курсини учинчи валютага нисбати кросс курс дейилади.

Кросс курсни қуйидаги формула билан аниқлаш мумкин:

Кк = Vкот : Vбаз , (3)

бу ерда: Кк - кросс курс; Vкот - котировка бўладиган валюта; Vбаз - база (асос) деб қабул қилинган валюта.

Масалан, 2009 йил 8 март куни фунт стерлингни долларга (АҚШ) нисбатан курси 0,5477, Франция франкини курси (бир доллар) ёки USD/FRF 5,2337. Бу ердан кросс курс тенг:

FRF/GBR =0,5477:5,2337=0,1046

Демак, бир Франция франкига 0,11 фунт стерлинг берилади вақти бўйича валюта курслари сотилган валютани ўтказиш (бериш) спот ва форворд курсларга бўлинади. Сотилган валюта суммаси ўша кунни ўзида ёки икки кун ичида ўтказилса (берилса), бу курс спот (кассали, жорий) курс деб аталади.

Форвард (муддатли, олдиндан келишилган) курсларги форвард операцияларига асосланади. Форвард операциялари деганда валюталарни алмаштириш бўйича олдиндан келишилган курс билан бугунги тузиладиган битимлар, лекин валюталаш (валюта ўтказиш куни) келгусида амалга ошириладиган ёки бир валюта иккинчиси билан битим тузилган кундаги курс билан сотиб олишга тушунилади. Масалан. 16 март куни битим тузилди. Бу битим бўйича валюталаш муддати 2 қисмдан иборат: 16 март ва 16 июн. Демак 16 март куни ўтказилган спот курси дейилади, 16 июнда ўтказилган валюта – форвард курс.

Мустақил ишлаш учун мисоллар

№ 1.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин:

USD/CHF 1,7340 ёки 1,7350 Швейцарияда

USD/FRF 7,3447 ёки 7,3488 Францияда

CHF/FRF – ?

№ 2.Россиялик экспортёр 1000000 USD хажмида савдо тушумини кутмоқда. Мазкур тушум 30 кун мобайнида бўш. Экспортёр валюта курслари ўзгариши рискидан ўзини ҳимоя қилиш мақсадида банкка мазкур тушумни 30 кунга форвард шартлари асосида сотмоқчи.

Бозордаги шароит:

Спот USD/ RFR 31,00 ёки 31,15

USD бўйича

Фоиз ставкалари 4,7 ёки 7,0

RFR бўйича

Фоиз ставкалари 24,5 ёки 27,0

Маълумотлардан фойдаланиб 1 ойлик форвард курси ҳисоблансин.

№ 3.Германияда:

Спот курс USD/DEM 1,7555/65

3 ойлик форвард 0,35 – 0,40 пфенинг мукофот

Берилганлардан 3 ойлик форвард (айтрайт) курси ҳисоблансин.

№4.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин.

GBP/USD 1,4002 ёки 1,4012 Англияда

USD/FRF 7,3447 ёки 7,3488 Францияда

GBP / FRF – ?

№5.Россиялик импортёр 1000000 USD хажмида савдо тушумини кутмоқда. Мазкур тушум контракт бўйича тўлов 60 кундан сўнг амалга оширилади. Импортёр валюта курслари ўзгариши рискидан ўзини ҳимоя қилиш мақсадида банк билан, мазкур контракт шартларини бажариш мақсадида, форвард шартмасини тузмоқчи.

Бозордаги шароит:

Спот USD/RFR 31,00 ёки 31,15

USD бўйича

Фоиз ставкалари 4,7 ёки 7,0

RFR бўйича

Фоиз ставкалари 24,5 ёки 27,0

Маълумотлардан фойдаланиб 2 ойлик форвард курси ҳисоблансин.

№6. Қуйида келтирилган котировка бошқа котировка турига айлантирилсин.

USD/CHF 1,7340 ёки 1,7350 Швейцарияда

№ 7.Қуйидаги маълумотлардан фойдаланган ҳолда курс ҳисоблансин.

GBP/USD 1,5655 ёки 1,5665

USD/JPY 105,35 ёки 105,65

GBP/JPY - ?

№ 8.Ўзбекистонлик импортёр Россиялик экспортёр билан товар сотиб олишга контракт тузган. Контрактнинг суммаси 2000000 рубль, ижро муддати 90 кун. Импортёр валюта курси ўзгариши рискидан ўзини ҳимоя қилиш мақсадида банк билан форвард шартномасини тузмоқчи.

Бозордаги шароит:

Спот USD/RFR 31,00 ёки 31,15

RFR бўйича

Фоиз ставкалари 24,5 ёки 27,0

USD/UZS 710 ёки 716

UZS бўйича

Фоиз ставкалари 40 ёки 32

Маълумотлардан фойдаланган ҳолда 3 ойлик форвард курси ҳисоблансин.

№9.Лондонда:

Спот курс GBP/USD 1,4824 ёки 1,4834

1 ойлик форвард 0,12 ёки 0,14 цент дисконт

Берилганлардан 1 ойлик форвард (аутрайт) курси аниқлансин.

№10.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин.

GBP/USD 1,4002 ёки 1,4012 Англияда

GBP/DEM 3,2128 ёки 3,2094 Германияда

USD / DEM – ?

№ 11.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин.

USD/BEF 45,7010 ёки 45,7370 Бельгияда

USD/ESP 188,50 ёки 188,65 Нью-Йоркда

BEF/ESP – ?

№12.Германиялик экспотёр 1000000 RUR хажмида савдо тушумини кутмоқда. Мазкур тушум 60 кун мобайнида бўш. Экспортёр валюта курслари ўзгариши рискидан ўзини ҳимоя қилиш мақсадида банкка мазкур тушумни 60 кунга форвард шартлари асосида сотмоқчи.

Бозордаги шароит:

Спот USD/DEM 2,2157 ёки 2,2175.

Спот USD/RFR 31,00 ёки 31,15

DEM. бўйича

Фоиз ставкалар 6,9 ёки 7,5

RFR бўйича

Фоиз ставкалар 24,5 ёки 27,0

Маълумотлардан фойдаланиб 2 ойлик форвард курси ҳисоблансин.

№13.Қуйида келтирилган котировка бошқа котировка турига айлантирилсин.

USD/GBP 0,7142 ёки 0,7137 Нью-Йоркда

№ 14.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин.

GBP/SEK 14,2258 ёки 14,2502 Англияда

FRF/GBP 0,1360 ёки 0,1362 Францияда

FRF/SEK – ?

№ 15.Қуйида келтирилган котировка бошқа котировка турига айлантирилсин.

CHF/USD 0,5764 ёки 0,5767 Швейцарияда

№ 16.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин.

GBP/NLG 2,5374 ёки 2,5388 Англия

USD/ITL 2229,44 ёки 2230,73 Италия

NLG/ITL – ?

№ 17.Ўзбекистонлик экспортёр 2000000 рубль хажмида савдо тушумини олган. Мазкур тушум 30 кун мобайнида бўш. Экспортёр валюта курси ўзгариши рискидан ўзини ҳимоя қилиш мақсадида банк билан форвард шартномасини тузмоқчи.

Бозордаги шароит:

Спот USD/RUR 31,00 ёки 31,15

RUR бўйича

Фоиз ставкалар 24,5 ёки 27,0

USD/UZS 710 ёки 715

UZS бўйича

Фоиз ставкалар 40,0 ёки 32,0

Маълумотлардан фойдаланиб 1 ойлик форвард курси ҳисоблансин.

№ 18.Қуйида келтирилган котировка бошқа котировка турига айлантирилсин.

USD/FIM 6,8444 ёки 6,8491 Финляндияда

№19.Қуйидаги маълумотлардан фойдаланган ҳолда кросс-курс ҳисоблансин.

GBP/USD 1,4002 ёки 1,4012 Англияда

USD/BEF 46,4370 ёки 46,4690 Бельгияда

GBP/BEF – ?

№20.Токиодаги дилернинг қуйидаги операциялари бўйича маълумотларга асосланган ҳолда валюта позицияси очилиб, юритилсин.

Сотиб олиш Сотиш Курс

а)1000 USD ? JPY USD/JPY 108,36 ёки 108,46

б)60000 JPY ?USD USD/JPY 106,51 ёки 106,56

в)500 CHF ?JPY USD/CHF 1,7780 ёки 1,7790

г)500 DEM ?CHF USD/DEM 2,2798 ёки 2,2801

№ 21.Юқоридаги валюта позицияси (JPY)ларида қуйидаги курслар асосида ёпилсин.

USD/JPY 108,06 ёки 108,08

USD/CHF 1,7658 ёки 1,7668

USD/DEM 2,2734 ёки 2,2742.

№ 22.Олтин унцияси деганда нима тушунилади ва неча грамм? 500 минг АҚШ доллари хажмидаги қарзни олтин ҳисобида тўлаш учун қанча олтин керак бўлади, агарда 1 унция олтиннинг баҳоси 274 АҚШ долларига тенг бўлса.

№ 23.Англияда:

Спот курс GBP/USD 1,4425/29

3 ойлик форвард 0,45 – 0,40 пфенинг дисконт

Берилганлардан 3 ойлик форвард (айтрайт) курси аниқлансин.

№24.Ўзбекистонлик импортёр Россиялик экспортёр билан 1000000 рубль хажмида товарларни сотиб олишга савдо контрактини тузган. Контрактнинг тузилиш муддати 2005 йилнинг 1-майи, ижро санаси эса 2005 йилнинг 29-июни. Импортёр валюта курси ўзгариши рискидан ўзини ҳимоя қилиш мақсадида банк билан форвард шартномасини тузмоқчи.

Бозордаги шароит:

Спот USD/RFR 31,00 ёки 31,15

RUR бўйича

Фоиз ставкалар 24,5 ёки 27,0

USD/UZS 715 ёки 720.

UZS бўйича

Фоиз ставкалар 42,0 ёки 32,0

Маълумотлардан фойдаланиб 2 ойлик форвард курси ҳисоблансин.